Ser autónomo en España. Pasos para ser Freelance

¿Ves alguna errata o quieres modificar algo? Haz una Pull Request

España, hoy por hoy, no es la panacea ni ningún paraíso fiscal en cuanto a creación de empresas, emprendimiento y trabajar como autónomo. Pero si vives en España, has de pagar impuestos en el país en el que resides. En este artículo indico los pasos para darse de alta como trabajador autónomo y trabajar como freelance en el mundo del desarrollo de software, web o diseño gráfico.

Alta en el IAE

El IAE es el Impuesto de Actividades Económicas, lo que viene siendo la Agencia Tributaria (Hacienda). El alta es gratis y el documento a presentar es el 037.

En el debemos incluir nuestro Nombre completo, NIF (El DNI con letra), la dirección fiscal (Tu casa y/o centro de trabajo)

Indicar que quieres darte de alta en el Impuesto sobre la renta de las personas físicas (IRPF) en estimación directa simplificada. Y en el Impuesto de valor añadido (IVA)

El epígrafe en el que estoy dado de alta es el 763/2 - Analistas y Programadores Informática

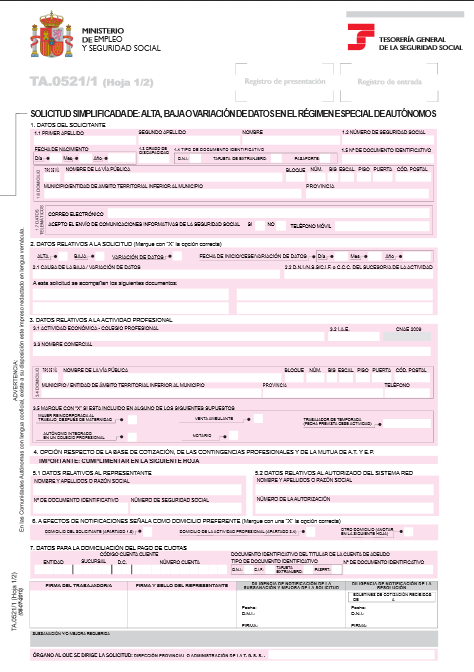

##Alta en el RETA El RETA es el Régimen Especial de Trabajadores Autónomos, es decir, la Seguridad Social. Se presenta en la tesorería general de la Seguridad Social y la cuota mensual varía según la situación y la ley en vigor.

El modelo a presentar es el TA.0521/1

Yo actualmente pago 264€ al mes para cotizar por la base mínima (884,40€) . Desconozco cuales son las ayudas actuales, pero creo que si eres menor de 30 años o 35 si eres mujer, la cuota es de 50€ al mes durante los primeros 6 meses, despues pasa a cerca de 170€ y así es durante 15 meses (Repito, no estoy seguro, yo ya no tengo bonificación porque llevo tiempo dado de alta de autónomo y ya estuve de alta un par de veces en los últimos 4 años)

Obligaciones

Facturas

Una de las principales obligaciones de un trabajador autónomo es presentar facturas por los servicios que ofreces. Indicando el importe, el 21% de IVA y el 21% de retención por IRPF si ofreces servicios a otras empresas. (Si es entre profesionales, no es necesario practicar la retención).

Las facturas deben llevar tu nombre, NIF y domicilio fiscal. También deben llevar el nombre o razón social de tu cliente/comprador, su NIF/CIF y su domicilio fiscal.

También debes guardar las facturas de los gastos que tengas relacionados con tu actividad profesional, como pueden ser:

- Gastos de material de oficina.

- Equipos informáticos

- Teléfono móvil e Internet

- Cuota de autónomos de la Seguridad Social

- Gastos de transporte (siempre que estén relacionados con una actividad concreta)

- Gastos de comidas (Igual que antes)

- Alquiler de oficina si trabajas en una o en coworking

- Cuotas de asociaciones

- Gastos jurídicos y de asesoría fiscal

- Luz, Agua y Gas (Un % si trabajas desde casa) etc...

Libro Registro de Ingresos y Gastos

Otra obligación es llevar el control de las facturas que emites y de los gastos que tienes relacionados con tu actividad profesional anotándolas en un libro registro

Puedes hacerlo perfectamente en un Excel o un Google Docs. En él debes apuntar:

- Fecha de la factura

- Nombre de la Empresa o Razón Social

- CIF o NIF

- Base Imponible

- Cuota de IRPF a retener

- Cuota de IVA

- Total de Factura

Además de ser obligatorio para una posible inspección de Hacienda, te resultará útil para llevar la contabilidad, y saber cuantos ingresos y gastos tienes més a més y te ayudará a la hora de presentar las declaraciones trimestrales y anuales

Declaraciones

Cada trimestre debés presentar tus resultados a Hacienda. los periodos fiscales son:

- T1: Enero, Febrero, Marzo

- T2: Abril, Mayo, Junio

- T3: Julio, Agosto, Septiembre

- T4: Octubre, Noviembre, Diciembre

Y las fechas de presentación son del día 1 al 20 del mes siguiente al fin del trimestre, salvo en el T4 que dan de plazo hasta el 31 de Enero.

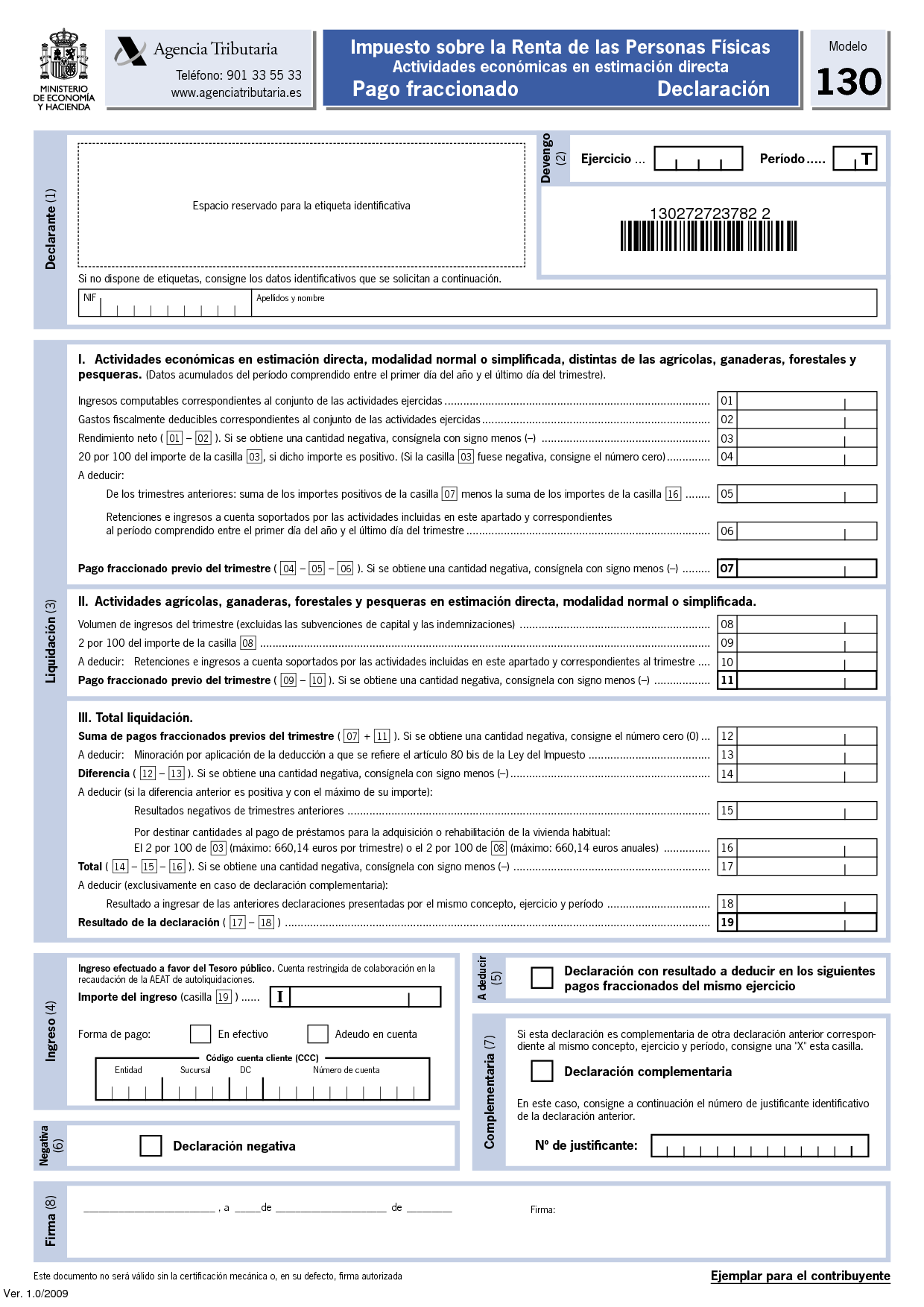

Declaración Trimestral de IRPF

Es el Modelo 130 Se presenta cada trimestre con el total de ingresos (Sin IVA) y gastos desde el principio del año hasta el final del trimestre actual. Es decir:

- T1: Ingresos y Gastos desde Enero a Marzo

- T2: Ingresos y Gastos desde Enero a Junio

- T3: Ingresos y Gastos desde Enero a Septiembre

- T4: Ingresos y Gastos desde Enero a Diciembre

Se presenta el resultado, Ingresos menos Gastos. Si el resultado es negativo (no has ganado una mierda) no hay que hacer mucho más, se pone resultado 0 y no hay que pagar nada. Si el resultado es positivo, has tenido beneficios, y hay que pagar el 20% de ese beneficio resultante en hacienda. A lo que hay que oagar, se le resta las retenciones de IRPF que hayamos tenido en nuestras facturas (en caso de que alguna de nuestras facturas lo lleve). También se le restan lo que hayamos pagado en periodos anteriores.

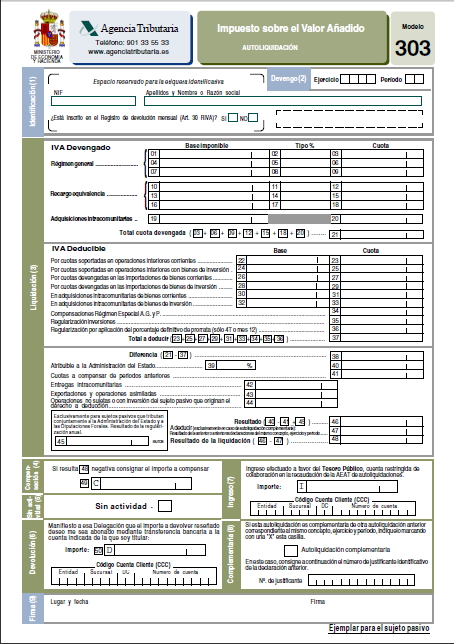

Declaración Trimestral de IVA

Para ésta declaración se utiliza el Modelo 303 . En éste modelo se describen nuestros ingresos con la cuota de IVA soportada. Normalmente por nuestros servicios se carga un 21% IVA a menos que nuestro cliente sea extranjero y estemos registrados como "operador intracomunitario ".

También apuntamos los gastos y el total de IVA que hemos pagado. Al final si el resultado es positivo (Hemos cobrado más IVA que el que hemos pagado), debemos ingresar en hacienda la diferencia.

Si es al contrario (Hemos pagado más IVA del que hemos cobrado) el resultado se suele dejar a compensar para la siguiente declaración y se suele dejar para la declaración anual la devolución. Aunque la mayoría de las veces es mejor dejarlo a compensar año a año porque tardan muuuuuucho en devolverlo y con muchas pegas (Hablo desde la experiencia).

Al contario que con el IRPF, cada trimestre es independiente y solo se presentan los ingresos y gastos de el trimestre en curso.

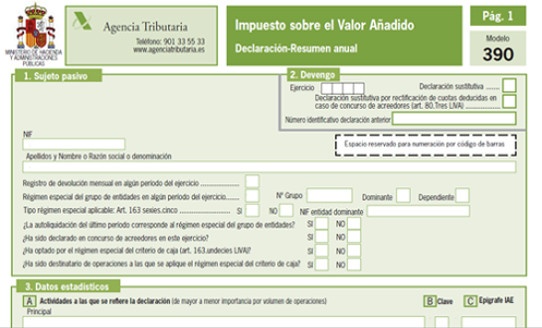

Declaración Anual de IVA

Al final del año, junto con la declaración del cuarto trimestre se presenta el Modelo 390 con el resumen anual del IVA.

No es más que un resumen de los 4 trimestres presentados y es donde se indica que si dejamos a compensar el resultado de cara al año siguiente o se solicita la devolución (En el caso de que sea así)

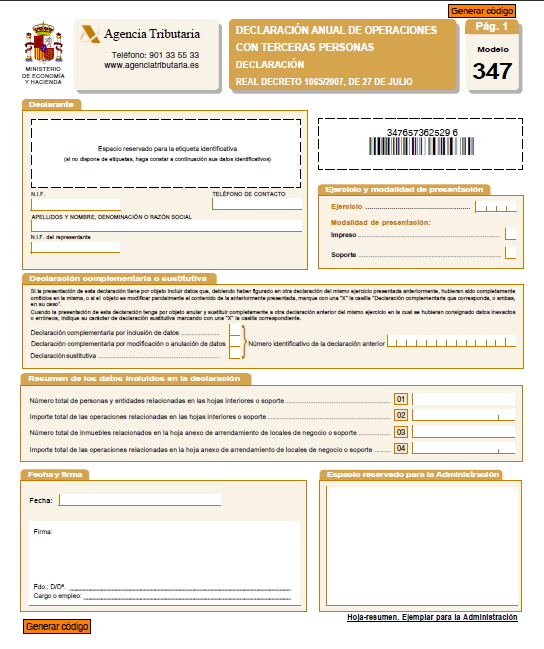

Operaciones con terceros

Si a lo largo del año, con un cliente o proveedor, has tenido ingresos o gastos superiores a 3.000€, debes indicarlos en el Modelo 347: Declaración de operaciones con terceros . Éste modelo se presenta en marzo del año siguiente.

La RENTA

Y por último la RENTA de toda la vida. Se presenta entre Abril y Junio del año siguiente y en ella hay un apartado para indicar los ingresos y gastos que has tenido por Actividades Económicas. No es más que un resumen de las declaraciones trimestrales de IRPF presentadas a lo largo del año. También se indican los pagos parciales que hayamos realizado.

Dependiendo de tu situación personal (Casado, con hijos, hipoteca, patrimonio, etc...) El resultado de tu declaración puede variar, puedes pagar o más o que te devuelvan parte o todo lo que hayas ido pagando a lo largo del año.

Como ves son varios pasos, pero con organización se pueden llevar fácilmente. A continuación te recomiendo una serie de enlaces donde suelo buscar información sobre ello cuando lo necesito:

Más información:

- InfoAutonomos

- OffiPyme (Antiguo Fiscal Help)

- Manual Fiscal para autónomos

- Serautonomo

- Pymes y Autónomos